Das Thema Reisekreditkarte ist 2019 aktueller als je zuvor: Wer viel im Ausland unterwegs ist weis über die Gefahr hoher Gebühren für Bargeldabhebungen und Kartenzahlungen bei der Verwendung einer schlechten Bankkarte. Es hat sich mittlerweile rumgesprochen, dass klassischen Debitkarten (Girocard, EC, VPay, Maestro, etc.) insbesondere für die Verwendung bei Fremdwährungen keine gute Wahl sind: Entweder werden diese gar nicht erst akzeptiert oder aber sie sind mit hohen Kosten verbunden. Kreditkarten, insbesondere von VISA, MasterCard & American Express, sind dagegen die idealen Begleiter für Reisen ins Ausland, um möglichst keine oder nur geringe Gebühren für Bargeldabhebungen und Kartenzahlungen zahlen zu müssen und dabei eine weltweite Akzeptanz zu gewährleisten. Einige deutsche Banken haben diesen Trend schon vor vielen Jahren erkannt und bieten ihren Kunden mitunter 100% gebührenfreie Reisekreditkarten an: Kreditkarten, die gezielt für den weltweiten Einsatz angeboten werden und dabei äußerst attraktive Auslands-Konditionen haben. Die Reisekreditkarten-Klassiker kommen dabei von der DKB, ComDirect, Santander & Barclaycard. Aber auch neue Angebote, zum Beispiel von der 1822Direkt, haben spannende Kreditkarten für den Auslandseinsatz im Angebot.

Bei der Suche nach der Reisekreditkarte mit den besten Auslands-Konditionen schauen die meisten Kunden auf die drei offensichtlichsten Kostenblöcke: Jahresgebühren, Auslandseinsatzgebühren & Fremdwährungsgebühren. Auf unserer Startseite vergleichen wir Deutschlands gebührenfreie Reisekredtikarten und haben die Banken hervorgehoben, bei denen diese Kosten komplett weg fallen. Mit diesen Karten ist es weltweit und in jeder Währung möglich kostenlos Geld abzuheben und/oder direkt per Kreditkarte zu bezahlen. Einzige Ausnahme: Man reist in einem Land, in dem sogenannte Fremdgebühren anfallen: Das sind Gebühren auf die die deutschen Banken keinen Einfluss haben, da sie von den ausländischen Banken und Automatenbetreiber erhoben werden. Fremdgebühren fallen in vielen beliebten Reiseländern wie zum Beispiel Thailand, USA, Australien oder den Philippinen an und wurden viele Jahre auch von der DKB und der ComDirect erstattet. Zuletzt war es dann nur noch die Santander-Bank, die Ihren Kunden Fremdgebühre erstattet hat – mittlerweile hat aber auch diese Bank die Erstattung von Fremdgebühren gestrichen und so gibt es aktuell in Deutschland KEINE Bank mehr, die Fremdgebühren von ausländischen Banken und Automatenbetreibern erstattet.

Kurz und knapp vorab: Diese Reisekreditkarten haben den besten Wechselkurs!

- MasterCard hat fast immer den besten Wechselkurs, gefolgt von VISA. Der Unterschied zwischen beiden Wechselkursen ist in der Regel aber so minimal, dass es in der Praxis eigentlich keinen Unterschied macht, ob man eine VISA oder Mastercard als Reisekreditkarte nutzt.

- Einzige Ausnahme: Die VISA-Card der ComDirect hatte in unserer Analyse teilweise einen bis zu 6 Prozent schlechteren Wechselkurs im Vergleich zur Karte mit dem besten Wechselkurs. Hier kann man insbesondere bei längeren Reisen richtig Geld verdienen, weswegen die Kreditkarte der ComDirect nur bedingt für Reisen in Fremdwährungsländer geeignet ist.

- Unsere VISA-Empfehlungen: DKB als Aktivkunde (mit Girokonto), AWA7 (ohne Girokonto), Barclaycard (ohne Girokonto), Hanseatic Bank GenialCard (ohne Girokonto), Santander 1Plus VISA (ohne Girokonto) und 1822MOBILE (mit Girokonto)

- Unsere MasterCard-Empfehlunge: Norisbank und Advanzia MasterCard Gold

Der vernachlässigte Kostenfaktor: Der Wechselkurs

Jahresgebühren, Auslandeinsatzgebühren, Fremdwährungsgebühren sowie Fremdgebühren sind also die einzigen Kostenfaktoren bei der Auswahl einer guten Reisekreditkarte? Fast – denn diese vier Gebührenarten sind zwar die Offensichtlichsten, leider aber eben nicht die Einzigen: Der Wechselkurs für Fremdwährungen wird fast immer vergessen, kann aber ebenfalls einen wichtigen Kostenfaktor darstellen. Wenn die Bank Kreditkartenumsätze in Fremdwährung zu einem schlechten Kurs wechselt, kann dies hohe Kosten verursachen, ohne das der Kunde davon direkt was mitbekommt. Soweit zumindest die Theorie, denn auch wenn die Wechselkurse für jeden online einsehbar sind, macht sich kaum jemand die Mühe, diese aufwendig zusammen zu sammeln und zu vergleichen. Die Wechselkurs-Abweichungen bleiben also erstmal eine Hypothese. Das wollen wir ändern!

Visa oder Mastercard: Wer hat den besseren Wechselkurs?

Am häufigsten liest man online von der Frage, ob nun eigentlich Visa oder MasterCard den besseren Wechselkurs hat. Hierbei muss man aber auch beachten, dass zwar die meisten, aber nicht alle Banken den offiziellen Wechselkurs von Visa beziehungsweise MasterCard nutzen. So nutzt zum Beispiel die unter Vielreisenden beliebte Bank Comdirect ihren eigenen Wechselkurs und das britische Bank-Startup Revolut nutzt den Interbank Wechselkurs mit verschiedenen Aufschlägen.

Unsere Analyse: 35 Währungen, 5 Monate & mehr als 15.000 Wechselkurse

Wir möchten den wilden Spekulationen um den besten Wechselkurs ein Ende setzen und haben hierfür eine umfangreiche Wechselkurs-Analyse 2019 durchgeführt: Für den Zeitraum vom 03. September 2018 bis 31. Januar 2019 haben wir uns den Wechselkurs von 35 wichtigen Reise-Währung bei Visa International, MasterCard International, ComDirect sowie stichpunktartig den Interbank-Wechselkurs von Revolut angeschaut. Insgesamt haben wir über 15.000 Wechselkurse betrachtet – auch das gibt keine 100%ige Transparenz, doch wir glauben dass die Datenmenge ausreichend ist um eine Tendenz zu erkennen.

In unserer Analyse berücksichtigte Banken / Kreditkarten

Klar, als Experten für Reisekreditkarten konzentrieren wir uns – insbesondere beim Thema Wechselkurs – auch auf diese: In diese Analyse einbezogen sind alle gebührenfreien Kreditkarten, die mindestens eine Auslandsleistung (Bargeldabhebung oder Kartenzahlung) auch in Fremdwährung kostenlos anbieten. Im Detail sind das:

Wechselkurse gemäß VISA International:

- DKB VISA

- AWA7

- Hanseatic Bank GenialCard und Gold Card

- Barclaycard Visa

- 1822direkt 1822MOBIL

- Santander 1 Plus Visa

Wechselkurse gemäß Commerzbank Devisenkurse:

Wechselkurse gemäß MasterCard International:

Quellen und wichtige Hinweise zur Wechselkursermittlung

Die Wechselkurse können über folgende Quellen abgerufen werden:

- Visa: First Data Geldkurs für Visa oder direkt bei Visa International

- MasterCard: First Data für MasterCard oder direkt bei MasterCard International

- ComDirect: Commerzbank Devisenkurse Archiv

Die Währungsanalyse haben wir für den Zeitraum vom 03.09.2018 bis 31.01.2019 durchgeführt und uns dabei auf die 35 wichtigsten Reise-Währungen berücksichtigt. Die Rohdaten sind hier in Excel-Format verfügbar.

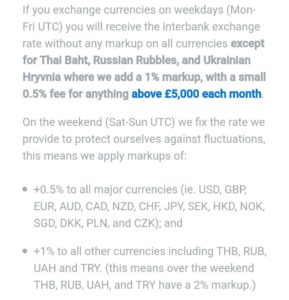

Das Problem mit den Interbank-Wechselkursen von Revolut

Die britische Bank Revolut wirbt mit unschlagbaren Wechselkursen dank der Verwendung von Interbank-Wechselkursen. Leider mussten wir Revolut aber dennoch von unserer Analyse ausschließen: Widersprüchliche Aussagen der Support-Mitarbeiter sowie totale Intransparenz über die tatsächlich verwendeten Wechselkurse hat es uns unmöglich gemacht einen struktuierten Vergleich vorzunehmen. In Stichproben-Vergleichen haben wir allerdings für einige Währungen auch Wechselkurse festgestellt, die deutlich schlechter der von Visa und Mastercard waren. In 2020 werden wir erneut versuchen, Revolut in unser Wechselkurs-Analyse zu berücksichtigen. Weitere Informationen zu den Problemen mit den Revolut Interbank-Wechselkursen finden sich in der folgenden Infobox.

Das Ergebnis: Die besten Wechselkurse hat MasterCard – aber….

Das übergreifende Ergebnis unserer Analyse von über 15.000 Wechselkursen in 35 Währungen ist eindeutig: MasterCard hat in 3.678 Fällen den besten und nur in 321 Fällen den schlechtesten Wechselkurs. MasterCard hat eigentlich in alle von uns analysierten Währungen häufig mit die besten Kurse. In vielen Fällen sogar an über 90% aller von und analysierten Tagen. Das zum Beispiel auch für beliebte Währungen, wie zum Beispiel Thailändische Baht sowie Australische und Neuseeländische Dollar.

Die Comdirect dagegen hat die schlechtesten Werte: 4.044 Mal den schlechtesten Kurs und nur in 757 Fällen den besten Kurs, wobei die wenigen besten Werte fast ausschließlich auf USD, GBP, JPY, CHF, CAD, SEK, NOK, TRD & TND begrenzt sind. Richtig schlecht ist die ComDirect aber insbesonderes bei exotischen Währungen: So hatte die ComDirect in unserer Analyse fast an allen Tagen die schlechtesten Kurse für die Währungen AED, HUF, CZK, THB, LKR, SGD, SAR, RON, PLN, OMR, HKR, QAR, JOD, ILS, HKD, BGN, BHD, DKK, NZD & AUD.

Das Mittelfeld ist ganz klar von Visa belegt. Durchweg nicht so gut wie Mastercard, aber auch nicht so schlecht wie ComDirect: Mit 895 Mal den besten und 815 Mal den schlechtesten Wechselkurs ist Visa relativ unauffällig. Nur für BGN teilt sich Visa 148 Mal den Platz „bester Wechselkurs“.

Wie relevant sind die Kursunterschiede in der Realität?

Soweit ist durch unsere Analyse klar geworden, dass tatsächlich Mastercard weitgehend den besten Wechselkurs hat und ComDirect in der Regel den schlechtesten Kurs vorweist – insbesondere, wenn es nicht die Standard-Währungen sind. Noch offen ist aber die Frage, wie relevant die Kursunterschiede eigentlich sind. Verliert man wirklich Geld, wenn man mit der falschen Kreditkarte Geld abhebt? Oder sind die Verluste minimal? Um dies herauszufinden haben wir für alle uns vorliegenden Tage einen Wechselkurs-Mittelwert für Visa, MasterCard und ComDirect berechnet und diesen mit dem jeweils besten Mittelwert je Währung verglichen. Für die wenigen Währungen, in denen MasterCard nicht den besten Wechselkurs im Mittelwert hatte ist das Bild ziemlich eindeutig: Die Wechselkurs-Abweichungen von Mastercard sind in diesen Fällen immer geringer 1%, in den meisten Fällen weit unter 0,5%. In der Praxis: Auf den einen Gegenwert von 100€ muss man bei Mastercard im schlechtesten Fall mit einem Verlust von weit weniger als einem Euro rechnen. Das gleiche Bild ist auch für Visa zu erkennen. Zwar hat MasterCard in der Regel den besseren Wechselkurs, die Differenz ist in unserer Analyse aber immer unter 1% gewesen. Das bedeutet also auch hier: Auf einen Gegenwert von 100€ ist auch bei Visa im schlechtesten Fall mit einem Verlust von weniger als einem Euro rechnen.

Anders sieht das Bild bei ComDirect aus: In 19 von 35 Fällen hat die ComDirect einen Wechselkurs, der mehr als 1% vom besten Wechselkurs abweicht und in 9 Fällen sogar mehr als 2% vom besten Wechselkurs. Besonders stark ist die Abweichung beim Australischen Dollar, bei welchem die ComDirect einen um fast 6 Prozent schlechteren Wechselkurs als den von MasterCard vorweist. Auf einen Gegenwert von 100 Euro verliert man hier also rund 6 Euro. Bei durchschnittlichen Urlaubsausgaben von 3.000 Euro sind das schon saftige 180 Euro und insbesondere Backpacker, die teilweise mehr als ein Jahr in Australien bleiben, werden hier ordentlich versteckte Gebühren an die ComDirect entrichten müssen.

Fazit: MasterCard und Visa die besten Reisekreditkarten!

Im Fazit ist das Bild eindeutig: MasterCard hat fast immer die besten Wechselkurse, liegt dabei aber in der Regel nur knapp vor Visa. Wirklich Geld verlieren tut man also nicht, wenn man mit VISA statt MasterCard im Ausland unterwegs ist. Auch in der weltweiten Akzeptanz sind Visa und MasterCard gleichauf, was beide Kreditkarten zu guten Reisebegleitern macht. Etwas anders sieht es allerdings bei der Reisekreditkarte der ComDirect aus: Als VISA-Karte ist zwar auch hier die weltweite Akzeptanz sehr gut, doch betragen die Wechselkursabweichungen im Vergleich zum besten Kreditkarten-Wechselkurs (in der Regel MasterCard) teilweise bis zu sechs Prozent der entsprechenden Transaktion. Insbesondere bei Langzeitreisenden kann das richtig teuer werden! Bei Bargeldabhebungen können in einigen Ländern auch sogenannte Fremdgebühren anfallen. Hierbei handelt es sich um Gebühren der ausländischen Banken und Automatenbetreiber, die in Deutschland aktuell leider von KEINER Bank mehr erstattet werden.

Wir empfehlen bei der Auswahl der richtigen Reisekreditkarte auf insgesamt zwei Kreditkarten zurückzugreifen. Die ComDirect-Reisekreditkarte sollte dabei aufgrund des schlechten Wechselkurses maximal als Ersatzkarte mitgenommen werden. Die besten deutschen Reisekreditkarten ohne Grundgebühr, dafür aber auch weltweit mit 100% kostenlosen Auslandsleistungen wie Bargeldabhebungen und Kartenzahlungen in Euro oder Fremdwährungen sind:

|

||||||||

|

||||||||

|

||||||||

|

||||||||

|

||||||||

|

||||||||

| Letztes Update: 06/2025 | ||||||||

…auf Anfrage aber darauf hingewiesen, dass die Kurse nicht von Revolut verwendet werden.

…auf Anfrage aber darauf hingewiesen, dass die Kurse nicht von Revolut verwendet werden.